Правила предоставления микрокредитов

«24» сентября 2013 г.

ПРАВИЛА ПРЕДОСТАВЛЕНИЯ МИКРОКРЕДИТОВ г.Уральск, 2013 г.

СОДЕРЖАНИЕ

1. ОБЩИЕ ПОЛОЖЕНИЯ

2. УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ МИКРОКРЕДИТА

3. ТРЕБОВАНИЯ К ЗАЕМЩИКАМ

4. ТРЕБОВАНИЕ К ОБЕСПЕЧЕНИЮ

5. ПОРЯДОК РАСЧЕТА ГОДОВОЙ ЭФФЕКТИВНОЙ СТАВКИ ВОЗНАГРАЖДЕНИЯ ПО ПРЕДОСТАВЛЕННЫМ МИКРОКРЕДИТАМ

6. ПОРЯДОК ПОДАЧИ ЗАЯВЛЕНИЯ НА ПРЕДОСТАВЛЕНИЕ МИКРО КРЕДИТА ЗАЯВИТЕЛЕМ И ПОРЯДОК ЕГО РАССМОТРЕНИЯ , ПОРЯДОК ЗАКЛЮЧЕНИЯ ДОГОВОРА О ПРЕДОСТАВЛЕНИИ МИКРОКРЕДИТА

7. МЕТОДЫ ПОГАШЕНИЯ МИКРОКРЕДИТА

8. ОСНОВАНИЯ ОТКАЗА В ПРЕДОСТАВЛЕНИИ МИКРОКРЕДИТА

9. ПОРЯДОК ДОСРОЧНОГО РАСТОРЖЕНИЯ ДОГОВОРА О ПРЕДОСТАВЛЕНИИ МИКРОКРЕДИТА

10. РАБОТА С ПРОСРОЧЕННОЙ ЗАДОЛЖЕННОСТЬЮ

11. ПОРЯДОК ВНЕСЕНИЯ ИЗМЕНЕНИЙ В ДЕЙСТВУЮЩИЕ УСЛОИЯ МИКРОКРЕДИТОВАНИЯ

12.ТАЙНА ПРЕДОСТАВЛЕНИЯ МИКРОКРЕДИТА

13. ПРОЧИЕ УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ МИКРОКРЕДИТА

14. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Настоящие Правила предоставления микрокредитов МФО разработаны в соответствии с Гражданским кодексом Республики Казахстан, Законом Республики Казахстан от 26 ноября 2012 года № 56-V ЗРК «О микрофинансовых организациях», нормативными правовыми актами Национального Банка Республики Казахстан, а также Уставом Товарищества.

1.2. Настоящие Правила предоставления микрокредитов ТОО «МФО «CREDITAL» (далее — Правила) определяют основную инвестиционную по-литику ТОО «МФО «CREDITAL» (далее — МФО/Компания) и содержат поря док организации и процедуры предоставления микрокредитов, включая основные принципы, порядок и сроки.

1.3. Настоящие Правила разработаны в целях регламентации порядка по предоставлению МФО микрокредитов и содержат следующую информацию:

1.3.1. Условия предоставления микрокредита;

1.3.2. Требования к Заемщикам;

1.3.3. Требования к принимаемому МФО обеспечению;

1.3.4. Порядок расчета годовой эффективной ставки вознаграждения по предоставляемым микрокредитам;

1.3.5. Порядок заключения договора о предоставлении микрокредита

1.3.6. Методы погашения микрокредита

1.3.7. Основания отказа в предоставлении микрокредита

1.3.8. Порядок досрочного расторжения Договора о предоставлении микрокредита;

1.3.9. Работа с просроченной задолженностью;

1.3.10. Порядок внесения изменений в действующие условия микрокредитования;

1.3.11. Тайна предоставления микрокредита.

1.3.12. Прочие условия

1.4.Основными задачами МФО являются:

1.4.1. создание уникальных кредитных продуктов для развития и расширения основных видов деятельности МФО;

1.4.2. создание условий для повышения доступности микрокредитования;

1.4.3. создание условий для становления и развития малого и среднего бизнеса в различных секторах экономики.

1.5. МФО осуществляет микрокредитование в национальной валюте и предоставляет микрокредиты на условиях срочности, возвратности, платности и целевого использования.

2. Условия предоставления микрокредита

2.1.Предельные суммы и сроки предоставления микрокредитов.

2.1.1. Максимальный размер микрокредита не должен превышать наимень -шую из следующих величин: 8000 месячного расчетного показателя, установ леного законом Республики Казахстан о республиканском бюджете на соот -ветствующий финансовый год.

Минимальный размер микрокредита составляет 100 000 (сто тысяч) тенге.

2.1.2. ТОО «МФО «CREDITAL» предоставляет микрокредиты на следующие предельные сроки :

- минимальный срок 1 месяц,

- максимальный срок 36 месяцев.

2.2.Предельные величины ставок вознаграждения за пользование микрокредитом.

2.2.1. МФО использует следующие предельные величины номинальных ставок вознаграждения по предоставляемым микрокредитам:

- минимальная ставка — 18 % годовых,

- максимальная ставка — 56 % годовых.

Предельные величины ставок вознаграждения по выдаваемым микрокре дитам утверждаются Кредитным комитетом\учредителем МФО на основе оценки степени риска кредита и степени соответствия миссии. Кредитный комитет\учредитель имеет право пересматривать процентные ставки в сторо- ну уменьшения или увеличения до предельной ставки вознаграждения так, чтобы годовая эффективная ставка не превышала предельную ставку, устано- вленную законодательством Республики Казахстан (Закон Республики Казах- стан от 26 ноября 2012 года № 56-V ЗРК «О Микрофинансовых организациях » и Соответствующие Постановления Национального Банка Республики Казахстан).

2.2.2. В Договоре о предоставлении микрокредита в обязательном порядке указывается как номинальная ставка вознаграждения, так и годовая эффектив ная ставка вознаграждения, порядок расчета которой определяется норматив- ными документами Национального Банка Республики Казахстан.

2.3.Порядок выплаты вознаграждения по предоставленным микрокредитам.

2.3.1. За пользование микрокредитом Заемщик выплачивает МФО ежемесяч- ное вознаграждение и иное, каково предусматривается Договором о предо- ставлении микрокредита.

2.3.2.Ставка вознаграждения за пользование предоставленным микрокреди — том указывается в Договоре о предоставлении микрокредита в годовом выра- жении, независимо от срока предоставления микрокредита.

2.3.3. Вознаграждение по кредиту начисляется, исходя из фактического количества дней пользования кредитом, и рассчитывается на базе календарного года, равного 360 дням.

2.3.4. Выплата вознаграждения заемщиком за пользование микрокредитом осуществляется согласно графику погашения, прилагаемому к Договору о предоставлении микрокредита.

2.3.5. В случае просрочки погашения очередного платежа по микрокредиту, вознаграждение начисляется за время фактического срока пользования микро кредитом, а также начисляется пеня за просрочку согласно условиям Догово- ра о предоставлении микрокредита.

2.3.6.При нарушении Заемщиком обязательств по возврату основного долга и /или уплате вознаграждения и иных платежей, предусмотренных в Договоре о предоставлении микрокредита, Заемщик выплачивает МФО пеню в размере от 0,5% (в зависимости от кредитного продукта) от просрочен ной основной суммы ежемесячного платежа по займу, за каждый день просрочки.

3.Требования к Заемщикам

3.1. Заемщиками МФО могут быть:

1) Юридические лица:

- субъекты малого и среднего предпринимательства, действующие и зарегистрированные на территории Республики Казахстан и в соответствии с законодательством Республики Казахстан, не имеющие просроченных обязательств перед бюджетом, в отношении которых, на дату обращения за получением микрокредита, не проводится процедура реорганизации, ликвидации или банкротства в соответствии с законодательством Республики Казахстан и на имущество которых не наложен арест или обращено взыскание, имеющие положительную кредитную историю по ранее полученным кредитам в финансовых организациях.

2) Физические лица:

- резиденты Республики Казахстан, иностранные граждане, имеющие вид на жительство, в возрасте от 18-65 лет на момент оформления Заявления, имеющие стабильный источник дохода, не ограниченные в дееспособности.

Кредитный Комитет МФО может рассмотреть выдачу микрокредита без подтверждения дохода, в зависимости от суммы, срока и предлагаемого обеспечения.

4. Требование к обеспечению

4.1. Исполнение обязательств Замщиком согласно Договору о предостав-лении микрокредита обеспечивается гарантией и /или залогом.

4.2. Гарантом может выступать как физические, так и юридическое лица. При этом гаранты несут солидарную ответственность совместно с Заемщи -ком за исполнение обязательств.

4.3. Залогодателем может выступать как сам заемщик, так и третье лицо — физическое или юридическое.

4.4. Предоставление залогового обеспечения требуется в рамках следую-щих видов кредитных продуктов:

- микрокредиты на потребительские нужды;

- микрокредиты на развитие бизнеса;

- микрокредиты на приобретение недвижимости;

- Микрокредиты на приобретение движимого имущества;

- Микрокредиты на ремонт жилища и коммерческой недвижимости;

- На иные цели не противоречащие законодательству РК.

4.5. В качестве обеспечения по микрокредитам МФО могут выступать следующее имущество:

1) недвижимое имущество:

- жилой дом, квартира, общежитие, коммерческая недвижимость, земельные участки;

2) движимое имущество:

- транспортные средства, товары в обороте, оборудование, прочее имущество.

3) прочее имущество, принимаемое в залог в соответствии с законодательством РК.

4.6. Для определения залоговой стоимости обеспечения используется следую щая таблица:

- Товары в обороте до 80 % от закупочной цены (не включая полу-фабрикаты),

- Новое оборудование до 80 % от себестоимости,

- Поддержанное оборудование до 80 % от рыночной стоимости,

- Транспортные средства, спецтехника до 80 % от стоимости, указанной в акте оценки независимого оценщика,

- Земля до 80% от стоимости, указанной в акте оценки независимого оценщика,

- Жилая / Коммерческая недвижимость до 80 % от стоимости, указанной в акте оценки независимого оценщика.

4.7. Право собственности на имущество, предоставляемое в залог, должно быть оформлено в порядке, установленном действующим законодательством:

- наличие оригиналов документов, подтверждающих права Залогодателя на имущество и имущественные права;

- наличие документа по оценке предоставляемого обеспечения;

- предлагаемое обеспечение должно быть свободно от прав и юридических притязаний третьих лиц;

- страхование имущества производится Залогодателем в соответствии с законодательством Республики Казахстан по требованию МФО.

4.8. Залог имущества, подлежащий государственной регистрации по реше- нию Кредитного Комитета, должен быть зарегистрирован в органе, осущест — вляющем государственную регистрацию данного имущества.

5. Порядок расчета годовой эффективной ставки вознаграждения по предоставляемым микрокредитам.

5.1. Годовой эффективной ставкой вознаграждения является ставка возна -граждения в достоверном, годовом, эффективном, сопоставимом исчислении по микрокредиту, рассчитываемая с учетом расходов заемщика, включающих в себя вознаграждение, при наличии — комиссионные и иные платежи, подле- жащие уплате микрофинансовой организации за предоставление, обслужива- ние и погашение (возврат) микрокредита.

5.2. Размер годовой эффективной ставки вознаграждения по микрокредиту не должен превышать предельный размер, определенный нормативным пра- вовым актом уполномоченного органа.

5.3. Правила расчета годовой эффективной ставки вознаграждения попредо ставляемым микрокредитам разрабатываются и утверждаются уполномочен- ным органом.

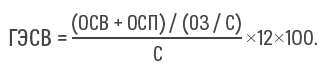

5.4. Годовая эффективная ставка вознаграждения по предоставляемым мик-рокредитам рассчитывается по следующей формуле:

где:

ГЭСВ — годовая эффективная ставка вознаграждения по микрокредиту;

ОСВ — общая сумма вознаграждения за весь срок пользования микрокре- дитом;

ОСП — общая сумма комиссионных и иных платежей микрофинансовой организации за предоставление, обслуживание и погашение (возврат) микро кредита за весь срок пользования микрокредитом;

ОЗ — общая сумма ежемесячных остатков задолженности по микрокре- диту за весь срок пользования микрокредитом;

С — срок погашения микрокредита в месяцах.

5.5. При изменении условий договора о предоставлении микрокредита, влекущих изменение суммы (размера) денежных обязательств заемщика и (или) срока их уплаты, расчет уточненного значения годовой эффективной ставки вознаграждения производится исходя из остатка задолженности, оставшегося срока погашения микрокредита на дату, с которой изменяются условия, без учета платежей по микрокредиту, произведенных заемщиком с начала срока действия договора о предоставлении микрокредита.

6. Порядок подачи заявления на предоставление микрокредита Заявителем и порядок его рассмотрения, порядок заключения договора о предоставлении микрокредита.

6.1. В случае, если Заявитель обратился в МФО за микрокредитом, кредит -ному специалисту необходимо ознакомить Заявителя с Правилами предостав ления микрокредитов и условиями кредитных продуктов МФО, а также методами и вариантами графиков погашения микрокредита, указанных в пункте 7.1. настоящих Правил предоставления микрокредитов.

6.2. Кредитный специалист должен дать полную и достоверную информа -цию о процессе кредитования, сроках рассмотрения кредита, комиссиях, свя- занных с получением, обслуживанием и погашением(возвратом) микрокреди- та и прочих условиях микрокредита.

6.3. При заинтересованности Заявителя в получении конкретного вида ми -крокредита, кредитному специалисту необходимо предоставить Заявителю перечень документов, необходимых для подачи заявления на предоставление микрокредита.

6.4. Заявитель предоставляет в МФО следующие документы и сведения, не обходимые для рассмотрения его заявления:

- Заявление на получение микрокредита с указанием цели использования микрокредита, об имуществе (если залоговый кредит), предоставляемом в обеспечение исполнения заемщиком обязательств по погашению микрокреди та;

- Решение органа Заявителя — юридического лица на получение микрокредита;

- Удостоверение личности для физического лица, паспорт гражданина РК, вид на жительство иностранца;

- Домовая книга или адресная справка;

- Документы, подтверждающие доход заемщика;

- Копии учредительных документов заемщика (для юридических лиц);

- Документы, подтверждающие полномочия представителя заемщика на подписание Договора о предоставлении микрокредита;

- В случае, если микрокредит обеспечен залогом — копии документов, подтверждающих право собственности на имущество.

В случае необходимости МФО имеет право запросить дополнительные доку- менты, необходимые для рассмотрения.

6.5. Заявитель вправе отказаться от заключения договора о предоставлении микрокредита.

6.6. Если Заявитель отказывается предоставить какие-либо документы, то МФО вправе отказать клиенту в рассмотрении заявки.

6.7. Срок рассмотрения заявки 1-7 рабочих дней для физических лиц, для юридических лиц — до 1 месяца.

6.8. Процесс рассмотрения заявки идет согласно законодательства с посе- щением места бизнеса и\или жительства Заявителя.

6.9. Заявление потенциального Заемщика рассматривается уполномочен -ным кредитным комитетом, при этом, Комитет имеет право пересмотреть сумму, срок и другие условия по заявке Заявителя на кредит.

6.10. При положительном решении уполномоченного органа или уполномоченного лица МФО по заявлению, Кредитный специалист озвучивает Заявителю одобренную МФО сумму и срок микрокредитования. Сумма и срок микрокредита могут не совпадать с запрошенными Заявителем суммой и сроком. В случае согласия Заявителя с решением Кредитного комитета, МФО заключает с Заемщиком договор о микрокредитовании, Договор залога и иные необходимые для реализации решения документы.

6.11. Договор заключается в письменной форме.

6.12. Договор содержит:

- полное наименование МФО и Ф.И.О. Заемщика- физического лица или наименование Заемщика — юридического лица;

- общую сумму микрокредита;

- срок погашения микрокредита;

- способ погашения микрокредита;

- метод погашения микрокредита,

- график погашения микрокредита,

- обеспечение исполнение обязательств по Договору (при наличии),

- размер ставок вознаграждения по микрокредиту, в том числе размер годовой ставки вознаграждения и годовой эффективной ставки вознаграждения, рассчитанную в порядке, установленном законодательстом Республики Казахстан и настоящими Правилами.

- ответственность сторон,

- иные условия не противоречащие законодательству РК.

6.13. В Договоре о предоставлении микрокредита указывается цель микрокредита, а также порядок осуществления контроля за его целевым использованием. При нецелевом использовании микрокредита Заемщик обязан досрочно возвратить микрокредит, выплатить вознаграждение в части использованного микрокредита, начисленное по Договору на дату возврата микрокредита и уплатить штрафные санкции установленные в Договоре.

7. Методы погашения микрокредита

7.1. До заключения договора о предоставлении микрокредита Кредитный специалист должен предоставить Заявителю проекты графиков погашения микрокредита, рассчитанных следующими методами погашения:

- методом дифференцированных платежей, при котором погашение задолженности по микрокредиту осуществляется уменьшающимися пла- тежами, включающими равные суммы платежей по основному долгу и начис ленное за период на остаток основного долга вознаграждение;

- методом аннуитетных платежей, при котором погашение задол —женности по микрокредиту осуществляется равными платежами на протяже ИИ всего срока микрокредита, включающими увеличивающиеся платежи по основному долгу и уменьшающиеся платежи по вознаграждению, начисленному за период на остаток основного долга.

Размеры первого и последнего платежей могут отличаться от других;

7.2. Договор о предоставлении микрокредита и прочие, необходимые догово ра, заключаются в письменной форме на государственном и русском языках.

7.3. Обязательным условием Договора о предоставлении целевого микро- кредита является указание цели микрокредита, а также порядка осуществле —ния контроля за его целевым использованием.

7.4. Заемщик подписывает Договор о предоставлении микрокредита, после его прочтения, и полученных разъяснений от кредитного специалиста по воз- никшим вопросам.

7.5. Если предусмотрено условиями выдачи продукта, заемщик подпи- сывает прочие Договоры вместе с гарантами/залогодателями (Договоры за- лога, Договор кредитной линии, Договоры гарантии и т.п.)

7.6. Гаранты и залогодатели обязаны подписать Договоры гарантии и Дого- вор залога (если предусмотрено с условиями выдачи продукта) в присутствии кредитного специалиста и Заемщика.

7.7. В случаях, когда залоговое обеспечение подлежит государственной ре гистрации, Залогодатель регистрирует договора залога в государственных органах.

8.Основания отказа в предоставлении микрокредита

МФО вправе отказать в предоставлении микрокредита при наличии любого из следующих оснований:

- Заявитель не соответствует требованиям указанным в разделе 3 настоящих Правил;

- Заявителем не предоставлены необходимые документы;

- Заявителем предоставлена неполная или недостоверная информация;

- Получена негативная информация о репутации и финансовом состоянии Заявителя;

- Наличие отрицательной кредитной истории Заявителя;

9. Порядок досрочного расторжения Договора о предоставлении микрокредита.

9.1. Договор о предоставлении микрокредита может быть расторгнут досрочно по инициативе Заемщика в следующих случаях:

- При досрочном погашении Заемщиком ссудной задолженности в полном объеме.

9.2. Договор о предоставлении микрокредита может быть расторгнут досрочно по инициативе МФО в следующих случаях:

- нарушения Заемщиком обязательств по уплате платежей по микрокредиту более чем на 10 (десять) календарных дней,

- нарушение Заемщиком любого иного обязательства по Договору.

10. Работа с просроченной задолженностью

10.1. При несоблюдении Заемщиком графика погашения по микрокредиту, ему начисляется пеня в соответствии с условиями Договора, за каждый день просрочки, начиная с первого дня, следующего за датой погашения согласно графику погашения микрокредита.

10.2. При наличии у Заемщика просроченных платежей по микрокредиту , МФО осуществляет работу по возврату задолженности, путем:

- SMS-уведомлений,

- оповещений на электронную почту,

- обзвона на телефон,

- выезда по месту жительства и работы Заемщика,

- реструктуризации ссудной задолженности,

- уступки прав требований по микрокредиту третьим лицам в соответствии с законодательством РК.

- иных методов, не запрещенных законодательством РК.

11. Порядок внесения изменений в действующие условия микрокредитования.

11.1. Внесение изменений в действующие условия по Договору о предоставлении микрокредита производятся в письменной форме.

11.2. Решение о внесений изменений и дополнений в Договор принимается уполномоченным Комитетом МФО.

12. Тайна предоставления микрокредита

12.1. МФО гарантирует соблюдение тайны об операциях Заемщиков, за исключением случаев, установленных законодательством Республики Казахстан.

12.2. Тайна предоставления микрокредита включает в себя сведения о Заемщиках, размерах микрокредитов, об иных условиях Договора, относящихся к Заемщику, и об операциях микрофинансовой организации.

Не относятся к тайне предоставления микрокредита сведения о заключенных договорах о предоставлении микрокредита микрофинансовой организацией, находящейся в процессе ликвидации.

12.3. Тайна предоставления микрокредита может быть раскрыта только Заемщику, кредитному бюро по предоставленным микрокредитам в соответствии с законами Республики Казахстан, третьему лицу на основании письменного согласия Заемщика, а также лицам, указанным в пункте 12.4. настоящих Правил.

12.4. Сведения о Заемщиках, размерах микрокредитов, об иных условиях Договора, относящихся к Заемщику, об операциях, проводимых МФО, выдаются:

- органам дознания и предварительного следствия: по находящимся в их производстве уголовным делам, на основании письменного запроса, заверенного печатью и санкционированного прокурором;

- судам: по находящимся в их производстве делам на основании определения, постановления, решения и приговора суда,

- органам юстиции и частным судебным исполнителям: по находящимся в их производстве делам исполнительного производства на основании санкционированного судом постановления судебного исполнителя, заверенного печатью органа юстиции или печатью частного судебного исполнителя,

- прокурору: на основании постановления о производстве проверки в пределах его компетенции по находящемуся у него на рассмотрении материалу,

- органам государственных доходов исключительно в целях налогового администрирования: по вопросам, связанным с налогообложением проверяемого лица, на основании предписания,

- представителям Заемщика: на основании нотариально удостоверенной доверенности.

- уполномоченному органу в области реабилитации и банкротства , банкротному управляющему в отношении лиц, признанных банкротами в порядке, установленном законодательством РК;

12.5.Сведения о заемщике, размере микрокредита, об иных условиях договора о предоставлении микрокредита, относящихся к заемщику, в случае смерти заемщика, помимо лиц, предусмотренных в пункте 12.4. настоящих Правил, также выдаются на основании письменного запроса:

- лицам, указанным заемщиком в завещании;

- нотариусам: по находящимся в их производстве наследственным делам на основании письменного запроса нотариуса, заверенного его печатью.

К письменному запросу нотариуса должна быть приложена копия свидетельства о смерти;

3) иностранным консульским учреждениям: по находящимся в их производстве наследственным делам.

12.6. Не является раскрытием тайны предоставления микрокредита:

- предоставление микрофинансовыми организациями негативной информации в кредитные бюро и предоставление кредитными бюро негативной информации о субъекте кредитной истории в части просроченной задолженности свыше ста восьмидесяти календарных дней;

- предоставление микрофинансовыми организациями юридическому лицу информации, связанной с микрокредитом, классифицированным как сомнительный и безнадежный и по которому имеется негативная информация, при уступке прав требований по данному микрокредиту указанному лицу.

- предоставление информации 3-м лицам осуществляющих программное обеспечение для МФО, при соблюдении условии о конфеденциальности на основании Договора.

13. Прочие условия предоставления микрокредита

13.1. Комиссия, вознаграждение и иные платежи, связанные с предоставлением микрокредита взимаются после или в момент предоставления микрокредита, размер которых утверждается решением Кредитного Комиета МФО.

13.2 Предварительная консультация и дальнейшая работа по сбору докумен тов не обязывает МФО предоставить микрокредит.

13.3. Кредиты предоставляются в национальной валюте РК — в тенге, в безналичном порядке путем перечисления денежных средств на счет заемщика в коммерческом банке на основании Договора о предоставлении микрокредита.

13.4. Погашение микрокредита производится только в национальной валюте РК — в тенге, платежами согласно графику погашения к Договору о предостав лении микрокредита на банковские счета МФО.

13.5. МФО имеет право осуществлять контроль за целевым использованием микрокредита различными способами, включая осмотр имущества, проверку подтверждающих документов, запрос сведений, выезд на место осуществле- ния бизнеса\проживания заемщика\гаранта, а заемщик\гарант\залогодатель обязан обеспечить возможность осуществления сотрудникам МФО такого контроля.

14. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

14.1. Настоящие Правила не относятся к сведениям, составляющим коммер- ческую тайну и конфиденциальную информацию.

14.2. Копия настоящих Правил на государственном и русском языках подле- жит размещению в офисах ТОО «МФО «CREDITAL», доступном для обозре- ния месте и ознакомления с ней заинтересованных лиц.

14.3. Настоящие Правила могут изменяться и дополняться с учетом изменений в структуре ссудного портфеля, финансовых результатов деятельности МФО, по решению Кредитного Комитета МФО, изменения действующего законодательства РК.